Рост евро и фунта активно сдерживается, уровни разворота могут быть ниже

Рынок труда в США выдал противоречивые сигналы в сентябре, что усложняет прогнозы по занятости и политике ФРС. В отчёте ADP, опубликованном в среду, было отмечено значительное увеличение числа рабочих мест в частном секторе на 233К в октябре, что существенно превышает консенсус-прогноз в 115К. Этот рост свидетельствует о том, что компании продолжают активно нанимать, что может поддерживать потребительские расходы и экономический рост.

В то же время, отчёт JOLTS показал, что число открытых вакансий сократилось до 7,44 млн в сентябре, что является минимальным уровнем за последние два года. Это снижение может сигнализировать о снижении спроса на рабочую силу, что потенциально предвещает замедление будущего найма.

Дивергенция между сильными данными ADP и слабыми данными JOLTS создаёт дилемму для ФРС. Устойчивый рынок труда поддерживает необходимость сохранения или даже ужесточения монетарной политики, чтобы предотвратить перегрев и инфляционные давления. Однако признаки замедления открытия вакансий могут заставить ФРС проявить осторожность, так как это может указывать на зарождающиеся слабости в сфере занятости.

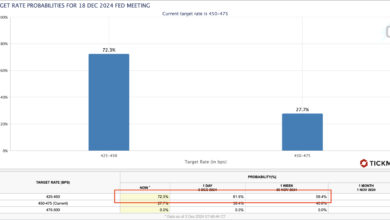

Ожидания рынка, отражённые в фьючерсах на процентные ставки, теперь подразумевают вероятность в 96,3% снижения ставки на 25 базисных пунктов на предстоящем заседании ФРС, что выше по сравнению с 92% ранее на этой неделе. Однако вероятность дополнительного снижения в декабре уменьшилась, что указывает на ожидания более взвешенного подхода ФРС на фоне смешанных данных.

Данные по ВВП показали, что экономика США выросла на 2,8% в годовом исчислении в третьем квартале, что немного ниже прогноза в 3%, но превосходит результаты других ведущих экономик.

Показатели инфляции из отчёта представляют более сложную картину. Индекс цен на ВВП вырос на 1,8% в третьем квартале, снизившись с 2,5% ранее, что указывает на замедление инфляционного давления. Однако базовый индекс потребительских расходов (PCE) увеличился на 2,2%, что немного выше ожиданий. Постоянные потребительские расходы, отражённые в PCE, предполагают, что инфляция, вызванная спросом, может оставаться проблемой.

В Германии инфляция ускорилась больше, чем ожидалось. Индекс потребительских цен вырос на 2% в годовом исчислении в октябре, превысив прогноз в 1,8%. Гармонизированный индекс потребительских цен (HICP), который особенно важен для ЕЦБ, увеличился до 2,4% с 1,8%. Этот рост может оказать давление на ЕЦБ с целью пересмотра своей мягкой политики, особенно если инфляционные тенденции сохранятся по всей еврозоне.

Пара EUR/USD предприняла попытку восстановления к уровню сопротивления 1,0850, но встретила сильное сопротивление, что подтверждается последней дневной свечой. Эта неспособность закрепиться выше усиливает медвежьи настроения по паре, указывая на то, что рынку не хватает импульса для разворота вверх на данном этапе. Для привлечения новых покупателей с более низких уровней может потребоваться решительный прорыв ниже линии восходящей поддержки, что потенциально нацелит пару на области 1,0670 и 1,0600. До этого общий настрой остаётся медвежьим:

Британский фунт ослаб перед осенним заявлением по бюджету Великобритании. Ожидаемые фискальные меры, включая повышение налогов и увеличение инвестиционных расходов, могут расширить дефицит, разжигая инфляционные опасения. В результате участники рынка пересматривают свои ожидания по денежно-кредитной политике Банка Англии. Хотя рыночный консенсус предполагает широко ожидаемое снижение ставки на 25 базисных пунктов на заседании 7 ноября, фискальные изменения могут повлиять на будущие решения Банка Англии.

С технической стороны пара GBP/USD остаётся в диапазоне между уровнем сопротивления 1,3000 и ключевой среднесрочной восходящей трендовой линией, что отражает отсутствие явного направления движения:

Недавние попытки роста также не смогли окончательно пробить уровень 1,3000, указывая на ограниченную силу быков на данном этапе. Дальнейшее движение вниз может быть необходимо для тестирования более низких уровней поддержки, прежде чем пара наберёт достаточный импульс для потенциального разворота. До прорыва преобладает склонность к продолжению консолидации или возможному снижению.

Артур Идиатулин, рыночный обозреватель Tickmill UK