Les actions aurifères sont l’opportunité cachée du marché haussier de 2024

Mardi, l’ora atteint un nouveau record historique de 2670 dollars l’once, poursuivant ainsi une reprise remarquable qui a permis au métal précieux de gagner plus de 27 % depuis le début de l’année. Si l’année 2024 se terminait aujourd’hui, ce serait la meilleure année pour l’or depuis 2010, année au cours de laquelle l’actif avait progressé de près de 30 %.

Malgré cette dynamique, de nombreux investisseurs ne prêtent toujours pas attention à ce que je considère comme l’une des opportunités les plus évidentes sur le marché aujourd’hui : les actions aurifères.

- InvestingPro vous aide à faire de meilleurs choix en bourse, quel que soit votre profil ou votre stratégie, que vous souhaitiez obtenir des outils de pointe, une assistance à l’investissement, ou tout simplement suivre des conseils clés en mains.

Certains investisseurs pourraient hésiter à acheter de l’or à ces prix, mais je pense que plusieurs facteurs suggèrent que le rallye a encore de la marge. Les banques centrales du monde entier entrent dans une nouvelle phase d’assouplissement monétaire, et les investisseurs – en particulier les petits investisseurs occidentaux – commencent enfin à reconnaître la valeur de l’or en tant que protection contre l’inflation et l’incertitude mondiale.

La véritable opportunité ne se trouve peut-être pas dans l’or physique lui-même ou dans les ETF qui le suivent, mais plutôt dans les actions minières aurifères profondément sous-évaluées qui n’ont pas encore rattrapé le prix du lingot.

La faiblesse des taux d’intérêt incite les investisseurs à considérer l’or comme un élément de diversification de leur portefeuille

Le récent changement de politique de la Réserve fédérale est au cœur de cette hausse de l’or. La semaine dernière, la Fed a procédé à une baisse décisive de 50 points de base (pb) de ses taux, réduisant ainsi le coût d’opportunité de la détention d’un actif sans rendement comme l’or.

Et ce n’est peut-être qu’un début. Les analystes et les observateurs du marché s’attendent à un nouvel assouplissement de 50 points de base cette année, suivi d’un autre de 100 points de base en 2025. Ce cycle d’assouplissement agressif devrait encore renforcer l’attrait de l’or en tant que réserve de valeur.

En effet, lorsque les taux d’intérêt sont bas, les investisseurs ont toujours eu tendance à se détourner des actifs traditionnels à revenu fixe, comme les obligations, qui offrent des rendements plus faibles. Ils recherchent donc des investissements alternatifs, et l’or est depuis longtemps l’une des couvertures les plus populaires contre l’inflation et l’instabilité financière.

Les achats d’or records des banques centrales alimentent la hausse

Les investisseurs ne sont pas les seuls à être à l’origine de la hausse de l’or. Les banques centrales jouent également un rôle important. Ces dernières années, ces institutions ont considérablement augmenté leurs réserves d’or, et leur frénésie d’achat ne montre aucun signe de ralentissement. Les achats des banques centrales représentent aujourd’hui environ un quart de la demande mondiale totale d’or, soit le double de ce qu’il était avant 2022. Selon le Conseil mondial de l’or (CMO), les achats d’or ont atteint un nouveau record de 483 tonnes au premier semestre de l’année, soit une augmentation de 5 % par rapport à la même période en 2023.

Malgré ce contexte, de nombreux investisseurs particuliers occidentaux ont été lents à adopter l’or au cours de ce cycle. Selon une étude récente de Bank of America (NYSE:BAC), 71 % des conseillers financiers américains n’ont pas ou peu investi dans l’or, qui représente souvent moins de 1 % de leurs portefeuilles.

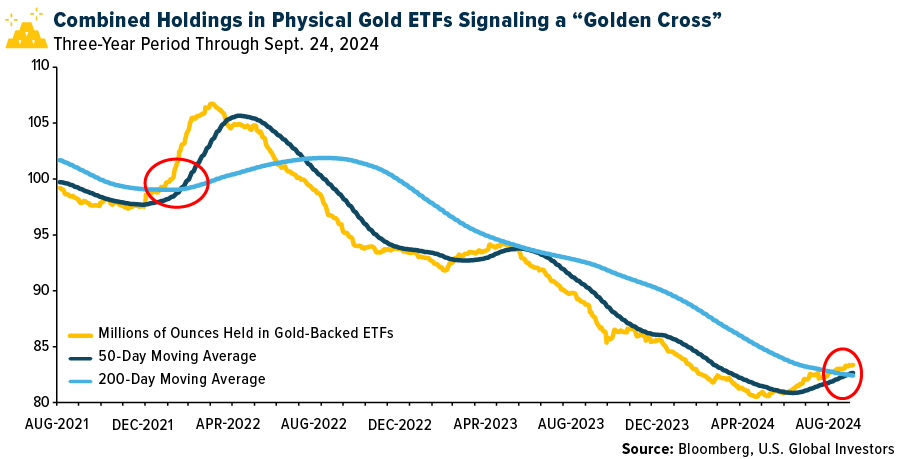

Toutefois, la situation est en train de changer. Les baisses de taux de la Fed se concrétisant enfin, les investisseurs commencent à revenir vers les ETF adossés à l’or. Le WGC a signalé des flux de fonds positifs dans les ETF de lingots d’or nord-américains en juillet et en août, les produits européens connaissant une dynamique similaire depuis le mois de mai. Pour la première fois depuis 2022, la moyenne mobile à 50 jours des avoirs en or est passée au-dessus de la moyenne mobile à 200 jours, un signal haussier connu sous le nom de “golden cross”. C’est un signe que la hausse de l’or pourrait commencer à gagner sérieusement du terrain auprès des investisseurs.

Les actions des mines d’or restent sous-évaluées malgré la hausse des prix des métaux

Alors que les projecteurs sont braqués sur les prix de l’or et les ETF, les actions des sociétés d’extraction de l’or restent très sous-évaluées en comparaison. Au cours des deux dernières années, les actions des sociétés d’extraction d’or ont sous-performé par rapport à l’or lui-même, principalement en raison de la hausse des coûts et d’un manque d’intérêt général. En 2022 et 2023, une forte hausse du coût total de production (AISC), qui mesure le coût de production d’une once d’or, a lourdement pesé sur les actions des sociétés minières, ce qui a conduit de nombreux investisseurs à perdre confiance dans le secteur.

Mais voilà : la sous-performance des actions minières aurifères par rapport au métal sous-jacent a créé ce que je considère comme une incroyable opportunité. À l’heure actuelle, ces actions se négocient à des niveaux qui ne reflètent pas la hausse continue des prix de l’or. Et comme les actions des sociétés d’extraction d’or n’évoluent généralement pas au même rythme que le marché dans son ensemble, elles offrent un niveau de diversification qui, selon moi, peut aider à protéger les portefeuilles contre les baisses de marché.

Je ne suis pas le seul à le dire. Certains des investisseurs à contre-courant les plus connus en prennent note. Stanley Druckenmiller, par exemple, a fait les gros titres lorsqu’il a vendu les grandes valeurs technologiques comme Alphabet (NASDAQ :GOOGL) et Amazon.com Inc (NASDAQ :AMZN) à la fin de l’année 2023 et a commencé à acheter des minières aurifères comme Newmont Goldcorp Corp (NYSE :NEM) et Barrick Gold Corp (NYSE :GOLD).

USERX bat son indice de référence grâce à la forte performance de l’or

Chez U.S. Global Investors, nous avons toujours cru fermement au potentiel de l’or et des actions minières aurifères, et notre site U.s. Global Investors Gold And Precious Metals Fund reflète cette conviction. En tant que premier fonds aurifère sans frais aux États-Unis, USERX a une riche histoire de valeur ajoutée pour les investisseurs grâce à une gestion active et à une compréhension approfondie du secteur minier.

Notre stratégie d’investissement se concentre sur les producteurs, c’est-à-dire les sociétés qui extraient actuellement de l’or et d’autres minéraux précieux du sol. Ces producteurs “seniors” ont souvent les capitalisations boursières les plus importantes du secteur et sont bien placés pour profiter de la hausse actuelle des prix de l’or. Dans des conditions de marché normales, USERX investit au moins 80 % de son actif net dans ces titres.

Depuis le début de l’année, USERX dépasse légèrement son indice de référence, le FTSE Gold Mines Index, grâce aux décennies d’expérience de notre équipe dans les domaines de la géologie et de la finance minière. Nous comprenons l’aspect technique de l’activité et cette expertise nous permet de prendre des décisions d’investissement éclairées qui profitent à nos actionnaires. Alors que l’or poursuit sa remontée et que les banques centrales s’engagent dans un nouveau cycle d’assouplissement, je pense qu’USERX est bien placé pour tirer parti des opportunités à venir.

Alors que l’or atteint de nouveaux sommets, la véritable histoire pourrait se trouver dans les actions minières aurifères sous-évaluées que de nombreux investisseurs ont négligées. Avec USERX, vous pouvez exploiter ce potentiel tout en bénéficiant de l’expertise d’une équipe de gestion impliquée dans le marché de l’or depuis des décennies.